За последние 20 лет доля разработок больших фармацевтических компаний уменьшилась на четверть, она составляет около 23% от общего числа НИОКР. А две трети от общего количества исследований проводят развивающиеся биофармацевтические компании.

Традиционно фармацевтические компании выделяют крупные суммы на финансирование своих научно-исследовательских работ. К примеру, Roche в прошлом году выделила $15 млрд, почти треть своих доходов, на исследования, Merck & Co. вложила $13,5 млрд (23%) в исследования, Eli Lilly четверть своего дохода направила на будущие разработки. При этом Big Pharma не занимает и четверти от всех фармацевтических разработок — подавляющая доля исследований приходится на развивающиеся компании.

Что такое EBP

Финансирование НИОКР с годами постоянно увеличивается. Если в 2012 году затраты топ-15 фармкомпаний составляли суммарно $83 млрд, то к 2022 году сумма достигла $138 млрд. Количество компаний, которые проводят исследования, также растет — по последним данным, их насчитывается 5419. Суммарно они проводят более 21 тыс. разработок. Как утверждает аналитическая компания IQVIA, последовательное увеличение объема исследований и разработок остается на прежнем уровне, при этом основное внимание сейчас уделяется исследованиям в области онкологических заболеваний.

Сейчас две трети от общего числа НИОКР проводят развивающиеся биофармацевтические компании – Emerging Biopharma and Biotech (EBP). Это компании с годовыми продажами менее $500 млн и с расходами на исследования менее $200 млн. За 20 лет доля их разработок среди всех проводимых исследований выросла с 33 до 67% к 2022 году. Специалисты IQVIA считают, что такой рост невозможно было представить еще в 2005 году. По их прогнозам, через четыре – семь лет EBP займут 80% мирового рынка НИОКР.

За 20 лет доля разработок больших фармацевтических компаний уменьшилась на четверть и, по последним данным, составляет около 23% от общего числа НИОКР. Стоит отметить, что часть рынка исследований также занимают совместные разработки крупных и средних фармкомпаний, доля которых в 2016 году составляла 19%, но к 2021 году снизилась до 10%. Та же тенденция к снижению доли наблюдается в совместных разработках крупных/средних и развивающихся компаний. К 2021 году она составила 28% (–4% за шесть лет). Все большее число EBP предпочитают самостоятельно проводить НИОКР и выводить препараты на рынки.

Кто успешнее Big Pharma или ЕВР?

Однако, согласно анализу запусков, крупные фармацевтические компании с большей долей вероятности выведут свои препараты на рынок в отличие от EBP. Так, больше половины брендов, которые выводят крупные компании, становятся успешными. А для EBP этот показатель равен 39%. Опять же, стоит изучить факторы, которые могут объяснить эту разницу.

Доля запущенных активов, классифицированных как инновационные, примерно одинакова между EBP и крупными фармацевтическими компаниями (43% запусков против 45% запусков соответственно). Однако рекламные возможности и инвестиции развивающихся компаний сильно отстают от возможностей Big Pharma. Крупные компании тратят в среднем $45 млн на продвижение и уже за первый год достигают объема продаж $130 млн. В то время как EBP тратят в среднем около $20 млн на продвижение, чтобы объем продаж составил порядка $40 млн.

Что даёт партнерство EBP с крупной фармкомпанией

Согласно данным аналитиков, у EBP, которые запустили ЛП в партнерстве с крупной или средней фармой, средний валовой объем продаж составил $57,2 млн по сравнению с $29,9 млн у тех, кто запустил ЛП самостоятельно. Но стоит отметить, что партнерство происходит именно за счет распределения доходов.

Поэтому активность венчурных сделок с годами только растет: в 2018 году было заключено более 1 тыс. сделок общей суммой около $28,5 млрд. Самый большой всплеск наблюдался в 2021 году (около $55 млрд). В 2022 году было заключено более 2 тыс. сделок на сумму свыше $42 млрд, что все равно превышает показатели допандемийного периода.

Какие НИОКР в приоритете

В крупных фармацевтических компаниях в фокусе прежде всего разработка онкологических препаратов – она занимает 38% от общего числа исследований. Как сообщает аналитическая компания Citeline, Eli Lilly – единственная компания из топ-10, чья крупнейшая терапевтическая область исследований и разработок не связана с противораковыми лекарствами, британский производитель больше ориентирован на метаболические препараты.

13,5% разрабатываемых лекарств ориентировано на неврологические заболевания. Наблюдается всплеск интереса к разработкам лекарств от орфанных заболеваний: 19,5% новых разработок сосредоточено на одном или нескольких редких показаниях, что является значительным скачком по сравнению с предыдущим периодом.

В 2022 году объем исследований и разработок остался на прежнем уровне: от фазы I до подачи в регулирующие органы в активной разработке находятся 6147 продуктов – рост на 2% за последние два года и на 49% с 2017 года. К началу 2023 года было известно, что в разработке находятся 21 292 препарата (на стадии доклинического запуска). Темпы роста фармацевтической отрасли составляют 5,89%, что немного отстает от роста на 8,22% в предыдущем году, но превосходит показатель 2021 года (4,76%).

Второй по значимости рынок

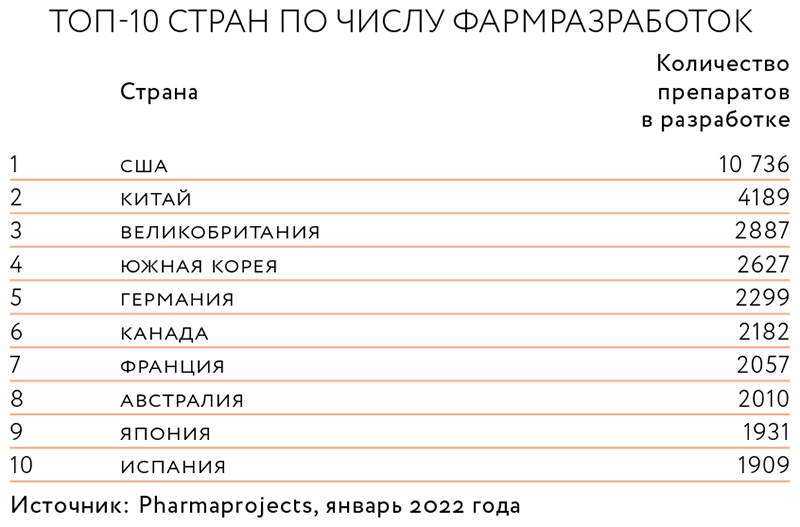

Первое место по количеству НИОКР в фармацевтике занимают США – на страну приходится почти половина всех исследований. По данным Citeline, рынок Китая является вторым по количеству проводимых исследований и разработок лекарств в мире. Как сообщает Государственное статистическое управление Китая, общие расходы на НИОКР в 2022 году составили 2,55% от ВВП страны. Это на 10% выше расходов 2021 года. Достижению таких показателей способствует позиция государства. Китай еще в 2015 году объявил стратегию Made in China 2025, основной целью которой является превращение страны в лидера мирового рынка высокотехнологичных и высокомаржинальных товаров, в том числе биофармацевтических препаратов и высокопроизводительного медицинского оборудования. В рамках программы государство оказывает комплексную поддержку производителям. Эти усилия начали окупаться в пандемийные годы.

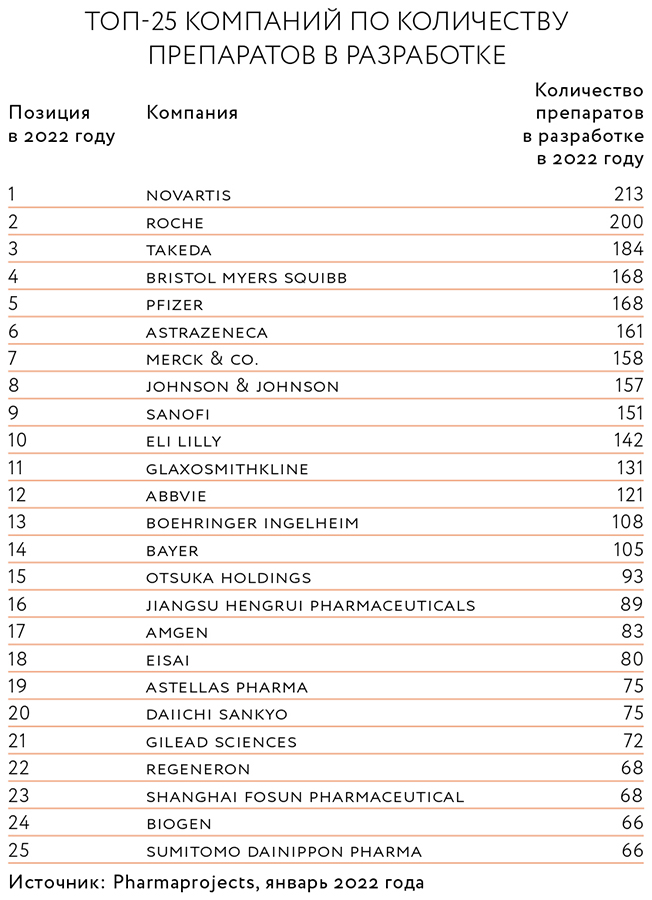

Так, в прошлом году компания Jiangsu Hengrui заняла 16-е место в рейтинге топ-25 мировых компаний по количеству НИОКР. В том же рейтинге присутствует еще одна китайская компания – Shanghai Fosun Pharmaceutical, которая за год увеличила свой портфель на 127%. Примечательно, что 26-е место в рейтинге также занимает китайская компания – BeiGene.

Что происходит в России

У отечественных исследователей свои оценки положения российской фарминдустрии. По данным авторов доклада «О долгосрочном научно-технологическом развитии России», РФ входит в десятку лидеров по инвестированию в НИОКР, ее опережают США, Китай, Япония, Германия, Республика Корея, Франция, Индия и Великобритания. По данным Росстата, общие государственные расходы на российские НИОКР в 2022 году составили чуть меньше 1% от ВВП.

Как считает один из авторов доклада, экономист Дмитрий Белоусов из Центра макроэкономического анализа и краткосрочного прогнозирования, для России характерен низкий уровень эффективности затрат на НИОКР. Из-за этого потери страны составляют $58 млрд, что более чем в 4 раза превышает текущий объем экспорта высокотехнологичной продукции. При более эффективном использовании ресурсов НИОКР доходы страны от экспорта могли бы вырасти в 5 раз, оценили авторы.

Уровень расходов на НИОКР в расчете на одного исследователя в России существенно ниже уровня, обычного для технологически развитых стран. В интервью РБК Дмитрий Белоусов объясняет это избыточно широким спектром приоритетов при ограниченном финансировании: «Если ситуация сохранится, вероятно сжатие занятости в научно-технологической сфере с постепенной утратой технологических заделов и инженерных школ. Альтернатива – рост затрат на НИОКР за счет частного корпоративного спроса».

В материалах к своему выступлению Дмитрий Белоусов приводит данные, согласно которым в 2018 году научные исследования и разработки в России на 67% финансировались из госбюджета и на 30% – на деньги корпоративного сектора. Еще 1% расходов был покрыт за счет других национальных источников и 2% – за счет иностранных источников. Росстат приводит такие данные за 2020 год (последние доступные данные): доля бюджетных расходов на исследования и разработки составила 65,5%, внебюджетных – 34,5%. Поэтому дополнительных возможностей повысить затраты на НИОКР за счет государства нет, считают авторы доклада.

В июле 2023 года в России была утверждена Стратегия развития фармацевтической промышленности Российской Федерации до 2030 года («Фарма-2030»), где разработка инновационных препаратов является основным курсом развития отрасли в целом. Однако на данный момент на российском рынке лекарств в основном представлены дженерики. Вместе с тем шаги в разработках инновационных препаратов российскими производителями также присутствуют.

Вице-президент по связям с госорганами ГК «Фармасинтез» Олег Астафуров отмечает, что «вывод одного прорывного инновационного препарата на рынок порой можно сравнить по срокам и объему финансирования со строительством целого завода». Но в последние годы российские производители активно подключились к разработкам новых лекарственных средств. В продуктовом портфеле «Фармасинтеза» два оригинальных препарата и два кандидата на данный момент. BIOCAD разработала 11 оригинальных препаратов и в этом году объявила о клинических исследованиях еще четырех инновационных препаратов. «Р-Фарм» зарегистрировала три инновационных продукта, шесть находятся на стадии клинических исследований.

у отечественных исследователей свои взгляды положения российской фарминдустрии

Можно видеть, что разработки инновационных препаратов в России проводятся, однако, чтобы достигнуть показателей, заложенных в стратегию «Фарма-2030», их должно быть больше.

Эксперты считают, что мировая фармацевтическая индустрия после окончания пандемийного периода все еще находится в выигрышном положении. Компании использовали пандемию как мощный драйвер развития рынка. Продажи от вакцин и препаратов от COVID-19 принесли производителям баснословные доходы, значительная часть которых пойдет на новые НИОКР. И как минимум до 2026 года эта тенденция сохранится.