Ампулы из различных материалов по-прежнему остаются ключевой первичной упаковкой для готовых инъекционных растворов и растворителей, исключая инфузионные растворы. На данную форму выпуска приходится свыше 90% от всех реализованных упаковок на коммерческом фармрынке. С большим отрывом по доле на втором месте располагаются флаконы, на третьем – преднаполненные шприцы.

В конкурентную группу вошли лекарственные препараты в форме готовых растворов и растворителей для парентерального введения в ампулах. Без учета растворов для инфузий.

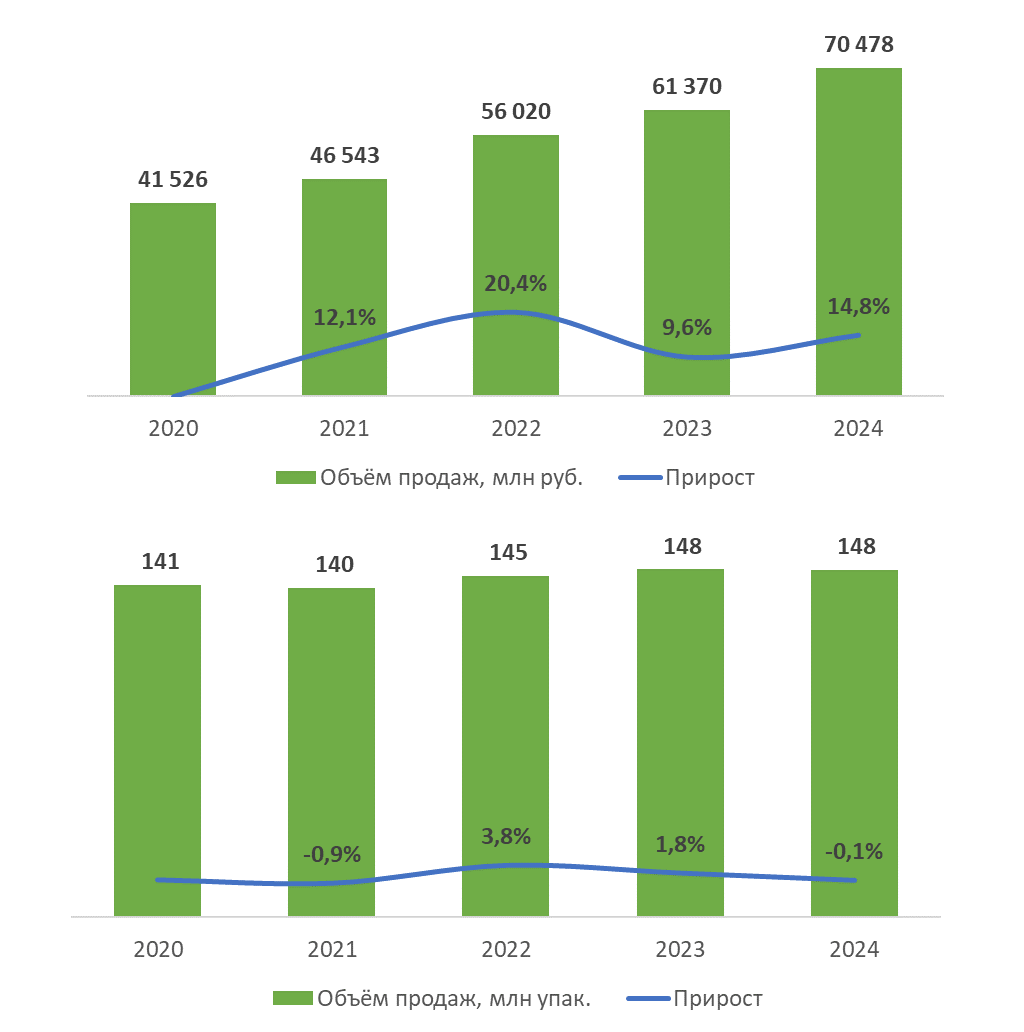

Емкость группы растворов и растворителей для парентерального введения в ампулах ежегодно растет. В 2024 году она достигла уже 70,5 млрд рублей, что на 14,8% больше, чем годом ранее. Согласно данным Ежемесячного розничного аудита фармацевтического рынка России, проводимого компанией DSM Group, в аптеках потребление в натуральном выражении держится примерно на одном уровне – около 150 млн упаковок в год. При этом если количество проданных позиций не выросло по сравнению с 2023 годом (-0,1%), то в пересчете на номер упаковки спрос незначительно вырос: на 0,1%. В итоге потребление в 2024 году составило 148 млн упаковок, или 1 258 млн ампул. Средневзвешенная стоимость одной упаковки конкурентной группы держится на уровне 477 рублей, одной ампулы – 56 рублей в розничных ценах с НДС. В аптечном сегменте в данной группе популярны лекарственные средства с невысоким номером упаковки: по 10 и 5 ампул, поэтому потребление стабильное как в упаковках, так и в количестве ампул.

Динамика розничного объема продаж, 2020-2024 гг.

За 2024 год аптеки реализовали 427 брендов препаратов группы от 185 производителей (всего 989 артикулов). Эта группа препаратов не относится к категории самостоятельного выбора в аптеках, их назначение исключительно в компетенции врача.

Половину от числа всех реализованных пачек занимают нестероидные противовоспалительные препараты, витамины и поливитамины, а также растворители для приготовления лекарственных форм для инъекций.

73% натурального объема продаж занимают препараты, производство которых осуществляется на территории России. Рейтинг производителей инъекционных растворов в ампулах по количеству реализованных упаковок возглавляют отечественные компании: «Гротекс» (доля 13% в упаковках), «ПФК Обновление» (11%) и «Фармстандарт» (7%).

На первой строчке по динамике продаж инъекционных растворов в ампулах производитель «ПФК Обновление» с максимальным приростом продаж +20%. Более 80% от оборота Renewal занимают растворители (бренды «Натрия хлорид буфус», «Вода для инъекций буфус»), местноанестезирующие средства («Лидокаин буфус» и «Новокаин буфус»), глюкокортикостероиды («Дексаметазон буфус» и «Преднизолон буфус»). Компания выпускает инъекционные препараты в полимерных контейнерах буфус. Прирост обеспечили марки «Магния сульфат буфус» (+222%), «Дексаметазон буфус» (+54%) и «Натрия хлорид буфус» (+22%).

На втором месте по динамике прироста «Фармстандарт» (+3%). 72% от объема продаж в упаковках занимают витамины (бренды «Комбилипен», «Никотиновая кислота», «Рибофлавин» и «Цианокобаламин»), 12% – нестероидные противовоспалительные средства («Артрозан» и «Мелоксикам»), 8% – анальгезирующее ненаркотическое средство «Анальгин».

Компания «Гротекс», удерживая первое место в абсолютном выражении, демонстрирует существенное снижение объема продаж (-10%). Наибольшую долю в портфеле производителя занимают растворители (бренды «Натрия хлорид», «Вода для инъекций»), местноанестезирующее средство «Лидокаин» и НПВП («Диклофенак», «Элокс-Солофарм», «Кетопрофен-Солофарм», «Кеторолак-Солофарм», «Риклинг»).

Заметнее прочих продажи снизились у «Управляющей компании холдинга „Белфармпром“» – на 14% при сравнении с 2023 годом. Витамин «Цианокобаламин» (-92%), возглавлявший ассортиментный ряд белорусского производителя по итогам 2023 года, в 2024 году не вошел даже в топ-10 ключевых марок. Потребление «Тиамина» упало на 62%, «Пиридоксина» – на 25% год к году.

Топ-10 производителей инъекционных растворов в ампулах по динамике продаж в упаковках в 2024 г.

| Рейтинг | Производитель | Объем продаж, млн упак. | Прирост к 2023 г. | Доля |

| 1 | «ПФК Обновление» (Renewal) | 16,8 | 20% | 11% |

| 2 | «Фармстандарт» | 10,1 | 3% | 7% |

| 3 | «Дальхимфарм» | 8,9 | 2% | 6% |

| 4 | Woerwag Pharma | 3,8 | 1% | 3% |

| 5 | «Велфарм Групп» | 4,9 | -1% | 3% |

| 6 | «Протек» | 4,8 | -2% | 3% |

| 7 | Takeda | 5,2 | -3% | 4% |

| 8 | «Нижфарм» | 4,5 | -8% | 3% |

| 9 | «Гротекс» | 18,8 | -10% | 13% |

| 10 | «Управляющая компания холдинга „Белфармпром“» | 3,9 | -14% | 3% |