В период с 2014 года по первое полугодие 2024-го объем средств, потраченных инвесторами на M&A в области медицинских услуг, составил не менее 99,5 млрд рублей. Основными акторами становились профильные инвесторы – сети клиник и их учредители (например, АФК «Система»), заинтересованные в увеличении скорости экспансии. На них пришлось 60% от всех сделок (57 млрд рублей). Об этом сообщает аналитическая компания Eqiva.

Отмечается, что, судя по практике M&A, профильных игроков интересуют только доли в размере от 75%+1 и 100%. На эту категорию пришлось 40% от всех сделок. «Мы переходим на новый этап консолидации частных клиник. Конъюнктура рынка такова, что игрокам все труднее поддерживать темпы роста выручки. Помимо маркетинговых усилий по привлечению новых пациентов, хороший инструмент увеличения выручки в моменте – поглощение других игроков и их пациентской базы. Это под силу только крупным сетям клиник и медицинским холдингам с выручкой более 15 млрд рублей», – прокомментировал эти данные управляющий партнер DMG Владимир Гераскин.

Остальным игрокам с каждым годом будет все сложнее расти, уверен он. Основной сценарий для них – добиться максимально возможного показателя рентабельности по EBITDA и продаваться лидерам рынка с наилучшим мультипликатором. По словам Гераскина, с учетом ставки ЦБ РФ, маржинальности до 18% уже будет недостаточно, необходимо показывать гораздо более высокую доходность.

M&A-активность особенно ярко проявилась в 2022-2023 годы, отмечают аналитики. В этот период состоялось 30 сделок на общую сумму не менее 27,5 млрд рублей. На это повлияли в первую очередь «Росатом» и Газпромбанк, которые вложились в ГК «Медскан» и «Инвитро», соответственно.

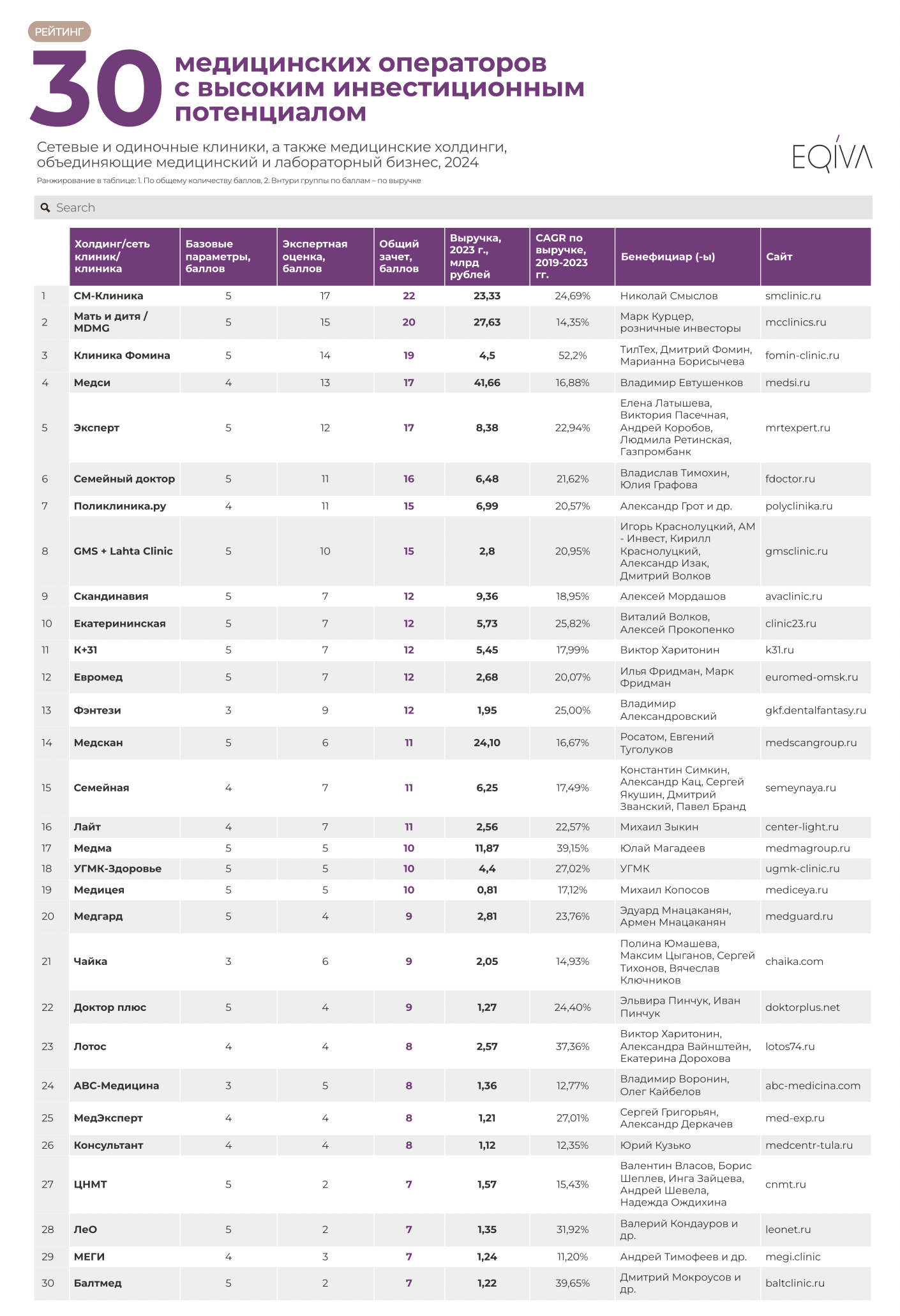

Также Eqiva представила топ-30 клиник с высоким инвестиционным потенциалом. В рейтинг привлекательных для инвесторов активов вошли 30 сетей клиник и медицинских холдингов с общим оборотом 213,7 млрд рублей в 2023 году, или 16% от общего объема рынка платных медуслуг (~3% от объема финансирования медпомощи за счет всех источников в 2023 году).

Безусловным лидером по расходам на сделки за последние 10 лет является ГК «Мать и дитя», потратившая на шесть сделок 5,7 млрд рублей с 2014 года по первое полугодие 2024-го. Далее следуют «Медси» и «Медскан». Большинство участников рейтинга – 23 из 30 – кандидаты на поглощение профильными инвесторами, говорится в исследовании.