|

Александр Беляев, руководитель направления «Налоговый консалтинг» ЮК «Лемчик, Крупский и Партнеры» |

По общему правилу обложение НДС бонусов зависит от того, изменяют они цену продукции или нет.

Если цена не меняется, то налоги корректировать не нужно.[1] Это следует из уже давно введенной правовой нормы – п. 2.1 ст. 154 НК РФ. До ее введения налогоплательщики защищались и зачастую проигрывали, ссылаясь на то, что полученные бонусы не связаны с продажей продукции, в связи с чем отсутствует сам «объект обложения» с которого считается НДС.

Однако налоговые органы стали уделять выплатам бонусов не менее пристальное внимание, чем раньше. Так, например, в ряде дел[2] суды пришли к выводу, что выплата дистрибьютору за уменьшение стоимости товара в пользу конечных покупателей по своей природе – скидка, а не бонус.

Подобный подход может быть применим и к выплате бонусов в пользу аптечной сети за снижение стоимости лекарственных препаратов в планируемых или уже проводимых маркетинговых активностях. Особенный интерес может заключаться в обложении НДС бонусов, направленных на компенсирование аптечным сетям потерь в связи с продажами ЖНВЛП по регулируемым ценам. Дело в том, что инспекторы и впоследствии суды могут признать компенсационные выплаты частью дохода аптечной сети от продажи лекарственных препаратов и доначислить НДС.

Если же цена уменьшается, то нужно корректировать налоговую базу по НДС. Разницу между НДС до и после уменьшения стоимости товара продавец вправе принять к вычету. Это следует из положений п. 2.1 ст. 154 НК РФ и п. 13 ст. 171 НК РФ.

Поскольку в таком случае происходит корректировка налоговых обязательств, в договоре обязательно должно быть указано, что стоимость продукции из-за выплаты бонуса уменьшается. В ином случае налоговый орган может счесть сумму скидки поощрительной выплатой, которая на стоимость товаров не влияет. В результате это может привести к спору с налоговой инспекцией. Хотя, по правде говоря, подобных претензий и споров я в своей практике не встречал.

И так, мы ознакомились с общими подходами к налогообложению бонусов. А теперь рассмотрим несколько интересных кейсов с участием фармкомпаний.

| Дело «Фармации»[3] | В пользу налогового органа |

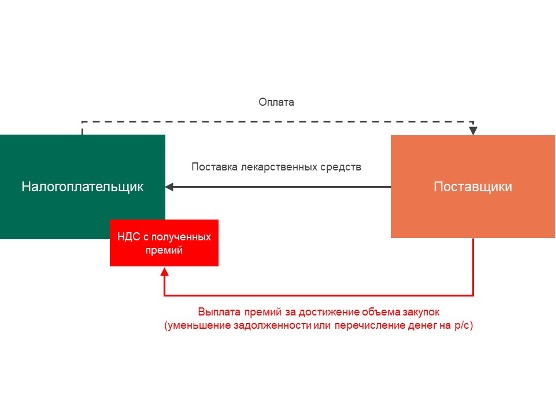

Налогоплательщик в качестве покупателя лекарственных средств и товаров медицинского назначения заключал договоры с поставщиками. Дополнительно к договору заключались приложения, предоставляющие поставщикам право предоставлять налогоплательщику скидки, бонусы, премии, а также заключались дополнительные соглашения указывающие, что предоставляемые финансовые скидки и премии не изменяют цену приобретаемых налогоплательщиком товаров.

В проверяемый период налогоплательщику за закупку приоритетного ассортимента для поставок по региональным и муниципальным тендерам от достигнутого объема закупок предоставлялись премии путем уменьшения его дебиторской задолженности перед поставщиками и (при отсутствии задолженности) путем перечисления денежных средств на расчетный счет.

Суммы полученных премий налогоплательщик НДС не облагал, а суммы НДС, ранее принятые к вычету, не уменьшал.

Проверяющие с подходом налогоплательщика не согласились. По их мнению, в указанном случае нужно было корректировать налоговую базу по НДС. Документом-основанием для корректировки вычетов является акт о предоставлении премии, подписанный сторонами договора, в котором указаны товар, его количество, первоначальная цена и сумма премии, которая по своей природе является скидкой.

Защитить позицию по не обложению спорных премий НДС налогоплательщик в суде не смог: суды не поддержали его позицию.

| Дело «ФК «Пульс»[4] | В пользу налогового органа |

Налогоплательщик торговал оптом лекарственными препаратами и медицинскими товарами. Проведя проверку налогоплательщика инспекция установила, что в проверяемый период налогоплательщик получил премии и финансовые скидки от поставщиков. Условия получения премий заключались в достижении установленных объемов продаж, дополнительного объема закупок определенных торговых марок и выполнение плана по ним, досрочная оплата товара и т.д. Основаниями для их получения были дополнительные соглашения к договорам поставки, акты расчетов премий, акты фиксации премий, акты сверки суммы оплат и объемов закупки с протоколами расчетов, безотзывные кредит-ноты, а также уведомления о предоставлении премий.

Проведя налоговую проверку и изучив имеющиеся у налогоплательщика документы, налоговый орган пришел к выводу, что премии уменьшают стоимость приобретенных товаров, так как посредством перечисления поставщиками денежных средств, фактически налогоплательщику возвращалась часть суммы, уплаченной за товар по договорам поставки. Данное обстоятельство, как следствие, влечет необходимость изменения базы по НДС у поставщиков и сумм вычетов НДС у налогоплательщика.

Суд первой инстанции принял сторону налогоплательщика, указав, что условия заключенных налогоплательщиком договоров поставки, а также дополнительных соглашений к ним не предусматривали изменения цены поставленных товаров в результате выплаты премии, соответственно, такие премии не могут рассматриваться в качестве скидки.

Однако апелляционная инстанция решение суда первой инстанции отменила.

Так, апелляционная инстанция отметила, что в проверяемый период общество получило от поставщиков премии, при предоставлении которых фактически изменялась стоимость товара. К такому выводу апелляционная инстанция пришла в связи с наличием следующих обстоятельств:

- при возврате товара поставщикам производился возврат ранее полученных премий в доле возвращенного товара;

- выплата премий производилась в день отгрузки товара с уменьшением размера оплаты по первичным документам, что свидетельствует об уменьшении отпускной цены товара в день отгрузки;

- премии предоставлялись по номенклатуре товаров с установлением индивидуальной скидки по каждой позиции, причем размер скидки по номенклатуре изменялся по периодам;

- премии выплачивались при условии предварительной оплаты товара.

Суд кассационной инстанции жалобу налогоплательщика оставил без удовлетворения.

| Дело «КРКА Фармы»[5] | В пользу налогоплательщика |

Налогоплательщик специализировался на оптовой торговле лекарственными препаратами. В рамках своей предпринимательской деятельности налогоплательщик заключил с контрагентом-производителем лекарственных препаратов договор на их поставку.

Также между налогоплательщиком и контрагентом были заключены дополнительные соглашения, предоставляющие налогоплательщику премию в виде кредит-ноты на последний день отчетного периода на основании письменного расчета, которым стороны подтвердили сумму закупленной продукции и размер причитавшейся премии. Предполагалось, что предоставленная премия будет засчитываться в счет непогашенной задолженности налогоплательщика, а при отсутствии задолженности засчитывалась бы в оплату будущих поставок.

В дополнительных соглашениях налогоплательщика и контрагента было указано, что премия является самостоятельным вознаграждением, не приводящим к изменению цены единицы продукции, закупаемой налогоплательщиком по договору. При этом предоставление премии не требовало исправления или переоформления товаросопроводительных документов.

Проведя проверку налоговый орган доначислил налогоплательщику НДС. Основанием для доначисления НДС послужил вывод налогового органа о том, что налогоплательщик не откорректировал свои налоговые обязательства и не восстановил суммы НДС, ранее принятые к вычету, в связи с получением названных премий от контрагента.

Рассматривая налоговый спор, суды первой и апелляционной инстанций удовлетворили заявленное требование, признав решение налогового органа незаконным. Суды пришли к выводу, что премии, получаемые налогоплательщиком от контрагента за достигнутый объем закупок, не являлись формой торговой скидки и не уменьшали стоимость продукции и, следовательно, их получение не влекло необходимость восстановления покупателем НДС.

Суд округа, отменяя состоявшиеся по делу судебные акты, указал, что судами первой и апелляционной инстанций при рассмотрении дела не были учтены доводы налогового органа относительно того, что в заключенных налогоплательщиком договорах предоставление премий поставлено в зависимость от выполнения таких условий, как достижение определенного объема продаж товаров, своевременности оплаты и т.д. Как отметил суд округа, это может означать, что согласованные условия предоставления премии не вышли за пределы исполнения обязательств по договорам поставки и, следовательно, предоставление премий фактически изменяет цену договора.

Точку в споре поставил ВС РФ. Он занял сторону налогоплательщика, отметив, что позиция налогового органа вошла в противоречие с позицией ФНС, изложенной в письме, посвященном порядку налогообложения премий. Соответственно, согласно ст. 30 НК РФ, результатом проведенной налоговой проверки не могло выступать доначисление НДС в связи с получением премий от контрагента.

Мнение автора

Интересно, что по прошествии нескольких лет ВС РФ в деле «КРКА Фармы» все-таки принял сторону налогоплательщика по вопросу обложения полученных премий НДС. Открытым остается вопрос: что же ВС РФ мешало это сделать еще в 2018 году, когда при, казалось бы, схожих фактических обстоятельствах, дело «Фармации» и дело «ФК «Пульса» было рассмотрено в пользу налогового органа? И это при том, что в обоих делах налогоплательщики ссылались на тоже письмо, на которое ВС РФ сослался при вынесении судебного акта по делу «КРКА Фармы».

В тоже время полностью признать, что проблема с обложением НДС бонусов ушла я не могу. На практике налоговые органы до сих пор пытаются доказать, что в действительности премии, не изменяющие стоимость товара, это не премии вовсе, а скидки, которые премиями прикрываются, или даже встречные услуги. В особенности интерес проверяющих могут вызывать премии, выплачиваемые аптекам и компенсирующие последним скидки на отдельные лекарственные препараты.

[1] п. 2.1 ст. 154 НК РФ

[2] Определение ВС РФ № 301-ЭС21-4267 от 05.07.2021 по делу № А29-14874/2019, Постановление АС Северо-Кавказского округа от 12.08.2020 по делу № А25-2650/2019

[3] Постановление 15 ААС № 15АП-11090/2016 от 24.08.2016 по делу № А53-1648/2016

[4] Определение ВС РФ от 19.01.2018 № 305-КГ17-14988 по делу № А41-17865/2016

[5] Определение ВС РФ № 305-ЭС19-14421 от 14.11.2019 по делу № А41-76253/2018